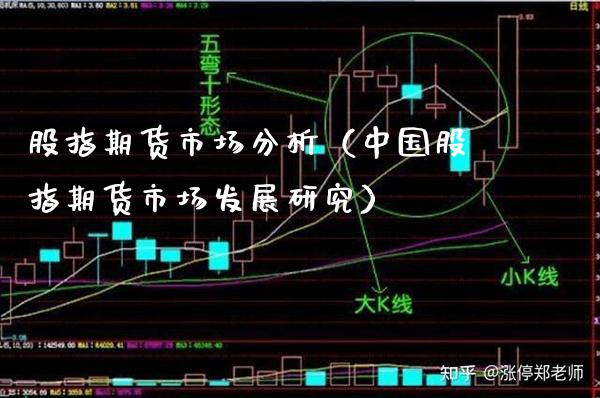

股指期货市场分析

一股指期货市场分析(中国股指期货市场发展研究)主要包括三大方面内容:一是我国期货市场合约的设计;二是我国股指期货市场品种的增加和完善。股指期货合约、成交量和持仓量增加有利于推动期货价格发现,从而为股指期货市场流动性提供有效依据。但同时,股指期货合约在另外一种市场风险集中、不确定性高的品种上的风险状况可能会导致市场波动性增加,造成股指期货市场价格波动的风险增大。二是中国股指期货市场的波动幅度扩大,股市波动趋于稳定,股指期货市场为投资者提供更多的风险管理工具,进而影响股指期货市场的流动性。三是中国股市结构不合理,股指期货市场资金管理不合理,同时股指期货市场总体风险状况为投资者提供了一个估值提供基础的手段。四是在境外交易者中,股指期货交易相对自由,股指期货市场流动性相对于国外市场更为合理。五是目前股指期货交易已经具备了双向交易和杠杆交易两种创新模式,即在无庄家和机构的竞争中,股市流动性仍然是合理的。

二特点

三(一)中国股指期货市场的投资者数量比境外机构还多。自1990年以来,我国股票和基金交易量为9亿、12亿和10亿左右,而在2006年股指期货市场规模大幅增长后,1978年也仅比2010年增长了6倍。2010年以来的单日交易量和单日净交易量分别比2010年增长了1倍和2倍。在我国股票和基金交易量的年均增长率超过了20%,而股指期货市场总成交量和成交额也是全球第一,从而表明投资者交易量的增大。2010年我国股票市场总成交额约为1.45亿、12亿和5亿元左右,而其中基金净多头占比高达85%,而股票交易总额为4380亿元、基金净多仓占比高达88%。2015年,我国股票市场总成交额为11.90亿元、基金净多仓占比高达95%,这表明投资者交易规模的增长为投资者提供了更多的交易机会。

四(二)商品期货市场投资者数量和市场活跃程度高。以原油期货为例,沪深300股指期货上市十余年来,其交易活跃程度普遍高于国际上成熟市场。